この記事でわかること

住宅ローンを選ぶ際には、【変動金利】と【固定金利】のどちらかを選択することになります。住宅金融支援機構の2024年4月調査によると、住宅ローン利用者のうち、**変動金利を選択した人の割合は76.9%に達しており、前回調査(2023年10月)の74.5%から2.4ポイント増加しています。この割合は、約8割に相当します。

その一方で、2025年現在、日銀は金利引き上げの方向性を維持しており、住宅ローンにおいても変動金利の上昇リスクが現実のものとなっています。特に、2023年から2025年にかけての金利引き上げは、住宅購入者にとっては大きな影響を与える可能性があります。

この記事では、変動金利について再度詳しく解説し、シミュレーションを通じて「変動金利は危険だ」という説が本当なのかを検証します。

変動金利と固定金利の違いについて

① 金利変化の違い

変動金利と固定金利の違いはシンプルで、返済期間中に金利が変動するかどうかという点です。さらに詳しく言うと、以下のような違いがあります。

- 変動金利:半年に1回金利の見直しがあります。

- 固定金利:固定期間(3年、5年、10年、または全期間)の間、金利は変わりません。

2025年には、特に日銀の金融政策が住宅ローンの金利に大きな影響を与えています。金利が上昇しつつある今、変動金利がどのように影響を受けるかは非常に重要です。特に金利の上昇を見越して、固定金利を選ぶ人が増えてきている傾向もあります。

別途解説しますが

金利が上昇すると返済額に占める利息の割合が増え、元金の割合が減るという点は忘れてはいけません!

② 金利の差

一般的に、固定金利は変動金利よりも高いというのが通例です。2025年6月時点では、変動金利が0.4~0.6%、固定金利が1.9~2.2%前後となっており、依然として差があります。

この金利差は、金利変動リスクをどちらが負担するかによって生じます。

具体的には、以下のような認識を持っていただくといいかもしれません。

変動金利:リスクを借り手(ローン利用者)が負担しているため、金利が低い。

固定金利:リスクを金融機関(貸し手)が負担しているため、その分金利が高い。

金利による返済額の違い

ここでは実際に金利による返済額の違いを見ていきましょう。

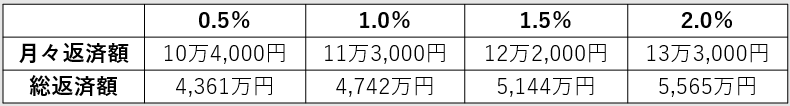

☟は借入4,000万円、借入期間35年のケースにおける金利による返済額の変化です。

※元利均等35年返済(ボーナス返済なし)の場合

金利0.5% と 金利2.0% の場合、月々の返済額で約3万円の違いがあり、総返済額では1,200万円もの差が生じます。

総返済額では1,200万円もの違いがあります。

金利の違いでここまで大きな差が出ることを改めて確認することで、金利の重要さは解って頂けるかと思います!

この金額が前述した「金利変動リスク」の対価といえます。

固定金利の利用者は「将来、金利が変動するリスク」を避けるために、月々3万円、トータル1,200万円を支払っていることになります。

このコスト以上に金利が上がると考える方は固定金利を選択するとよいでしょう!

結局のところ変動金利は危険なのか?

変動金利が危険だと言われる主な理由として、以下の3点がよく挙げられます。

①金利が上昇すると、返済額が増え返済できなくなる

②金利が上昇すると、利息の支払いが増え、元金の返済が進まなくなる

③金利が上昇してから固定金利に借り換えるのは難しい

ここではこの3点について解説していきます。

①金利が上昇すると、返済額が増え返済できなくなる

金利が上がれば、返済額は増えるのは当然ですが、重要なのは金利が上がった後に下がる可能性があるということです。

2025年現在、日銀は金利引き上げを続けていますが、インフレが落ち着けば、金利の上昇も鈍化する可能性があります。

例えば、2023年から2025年の金利上昇局面を経て、将来的に金利が2.5%に達したとしても、その後の経済状況により金利が安定する可能性もあります。

この場合、変動金利で選んだ方が将来的にはお得となる場合も多いです。

ここで重要なのは【どこまで上がるのか?】ですね。

これについては残念ながら正確に予測することはできません。

しかしながらひとつの目安は物価・賃金の上昇率といわれており、日銀はかねてから物価上昇率の目標を2%とし、それにともなう賃金の上昇を利上げの前提としてきました。

足元では、インフレと円安により2%を上回る物価上昇が続き、賃金も大きく上昇していることから、今回0.25%への利上げを決定しました。

日銀はこれまで利上げに対してかなり慎重に判断してきましたので、物価上昇率が2%前後まで下がってくれば、それ以上の利上げは行われない可能性が高くなります。

したがって、政策金利が上がったとしても、せいぜい0.5~0.75%程度が当面の天井ではないかと予想されます。

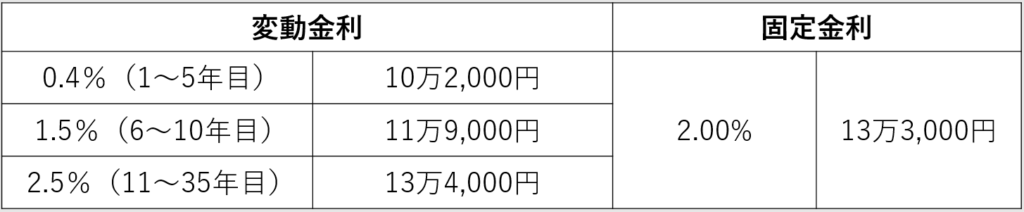

では実際に変動金利を選択した場合と固定金利を選択した場合のどちらがお得なのかを検証してみましょう!

ここではとりあえず☟の条件で考えてみます。

変動金利 ⇒ 5年目まで0.4% ⇒ 10年目まで1.5% ⇒ 35年目まで2.5%

固定金利 ⇒ 2.0%

当初借入時は固定金利よりも毎月返済額が低かった変動金利ですが、11年目以降は固定金利よりも返済額が上昇してしまっていますね。

当初10年間での総支払額は☟の通りです。

当初の変動金利は固定金利よりもかなり低い金利でしたので、支払利息の合計をみると固定金利の半分程度の利息支払いで済んでいます。

なお、35年間の総支払額でみると・・・

変動金利 : 5,350万円

固定金利 : 5,565万円

総額返済で見ても変動金利のほうが総支払額は200万円以上お得ですね。

もちろんこのシミュレーション上の金利においてお得というだけであり、変動金利がこのケースよりも大きく上昇した場合や固定金利が2.0%よりも低かった場合は固定金利の方がお得になるケースは多々あります。

ここで重要なのは

変動金利を選択することで将来的に返済額が増加することはあっても、必ずしもそれがデメリットとは言えないという点です。

②金利が上昇すると、利息の支払いが増え、元金の返済が進まなくなる

次に元金の返済について確認してみましょう。

こちらは先ほどと同条件(☟)で10年経過時、20年経過時の総返済額と残債額を表にしたものです。

変動金利 ⇒ 5年目まで0.4% ⇒ 10年目まで1.5% ⇒ 35年目まで2.5%

固定金利 ⇒ 2.0%

10年経過時では、固定は変動よりも約261万円も多く返済しているのに、ローン残債は138万円多く残っており、変動金利の方が少ない返済額で元金返済が早く進んでいることがわかります。

ここで重要なワンポイント!

ローン残高の多い1~10年目までの金利が低い方が、元金の返済は早く進むのです!

20年経過した時点では変動と固定の差が縮まり、総返済額と残債額の差がそれぞれ242万円と49万円となりますが、変動金利が有利なことに変わりありません。

変動の方が返済スピードは早く、完済直前の31年目になって、ようやく固定と逆転することになります。

つまり

金利が上昇すると、利息の支払いが増え、元金の返済が進まなくなる

というのは間違いではありませんが、当初の低金利のうちに元金返済が進むため、トータルで見れば損とは言えない!という回答になりますね。

※あくまでこのケースの話であり、変動、固定の金利によって結果は変化しますのでご注意ください!

③金利が上昇してから固定金利に借り換えるのは難しい

これはある意味その通りです。

というのも金利の変更自体は銀行で手続きを行うことで簡単にできるのですが、

一般的に金利というのは長期金利が上昇した後に短期金利が上昇します。

したがって変動金利が上昇する場合、既に固定金利は上昇しているケースがほとんどであるため、固定金利を選択しても得する可能性が低くなってしまうのです。

つまり、変更自体はできるけど、お得じゃないからやってもあまり意味がない ⇒ 難しいとの認識でよろしいかと思います!

まとめ

ここまでの要点をまとめると今回利用した金利のケースですと

・総返済額から見れば、固定が変動より有利になることはない

・金利が上昇しても、元金の返済は進まなくなることはない

(むしろ返済スピードは変動の方が早く、固定と変動が逆転するのは31年目)

・金利上昇時に、変動金利から固定金利に(お得に)借り換えることはかなり難しい

「変動金利は危険」「金利上昇でローン破綻」といった説が巷で騒がれていますが、これウソなのか?についてですが、もちろん、そうした可能性がゼロとは言えませんが、結局のところ、金利が何%まで上がるかがポイントです。

変動は危険だ!とかローンが払えなくなる!と言っている人の多くは、変動金利が4~5%を超える水準まで急上昇したケースを想定していることが多くあります。

しかしながら実際そこまで急激に金利が上昇するとは考えにくいのが実情です。

ミュレーションからもわかる通り、変動金利と固定金利の優劣が逆転するまでには、時間的猶予があります。

さらに「5年ルール」、「125%ルール」などを考慮すれば、金利上昇に対応する十分な時間はあるわけです。

金利変動を恐れるあまり、最初から固定金利にこだわり、高い利息を支払い続けるのはあまり賢い方法とは言えないでしょう。